Содержание

ФНС России пересчитает налог на имущество физлиц, если ставка налога была уменьшена

В ответе 1 ФНС России разъяснила, что указанные обстоятельства, улучшающие положение налогоплательщика, являются основанием для перерасчета налога за 2015 год. Причем, для пользователей личного кабинета налогоплательщика перерасчет будет выполнен с размещением нового налогового уведомления в личном кабинете еще в 2016 году. А физлицам, получающим уведомления по почте, результаты перерасчета налоговых обязательств будут включены в состав налоговых уведомлений, направляемых налоговыми органами в ходе кампании по массовой рассылке налоговых документов в 2017 году. Можно также обратиться с заявлением за получением нового налогового уведомления непосредственно в налоговую инспекцию по месту жительства или по месту нахождения объектов налогообложения в том же 2016 году. Налоговый орган должен его рассмотреть в срок не позднее 30 календарных дней с момента обращения налогоплательщика (п. 1.6 письма ФНС России от 6 апреля 2015 г. № БС-4-11/[email protected] «О направлении рекомендаций по порядку работы с заявлениями о предоставлении льготы по налогу на имущество физических лиц и уведомлениями о выбранных объектах налогообложения»).

Налоговики также уточнили, что в случае перерасчета налоговым органом ранее исчисленного налога, его уплата осуществляется по налоговому уведомлению в срок, указанный в налоговом уведомлении. При этом налоговое уведомление должно быть направлено не позднее 30 дней до наступления срока, указанного в налоговом уведомлении (п. 6 ст. 58 НК РФ).

Напомним, что с 2016 года для физлиц установлен единый срок уплаты имущественных налогов – не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании присланного из налогового органа уведомления (п. 1, 3 ст. 363 НК РФ).

Как снизить налог на имущество по жилью

Со следующего года налог на личное имущество возрастет в разы, потому что инспекторы будут рассчитывать его исходя из кадастровой стоимости. Если вы хотите сэкономить, то позаботьтесь об этом сейчас, а не через год, когда наступит срок уплаты. Для этого не позднее 2 ноября 2015 года подайте в инспекцию два документа — заявление и уведомление. Из этой статьи вы узнаете, кто и на сколько может снизить сумму налога и как заполнять бумаги, чтобы налоговики не отказали в льготе.

Обратите внимание! 2 ноября подайте заявление и уведомление на льготу, чтобы налоговики выгодно посчитали налог на имущество за 2015 год

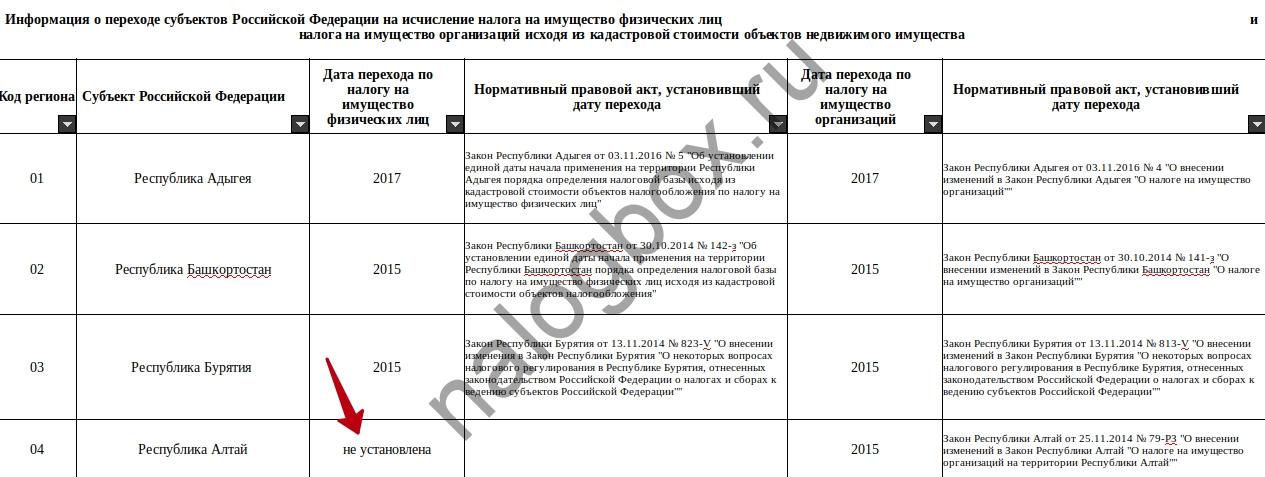

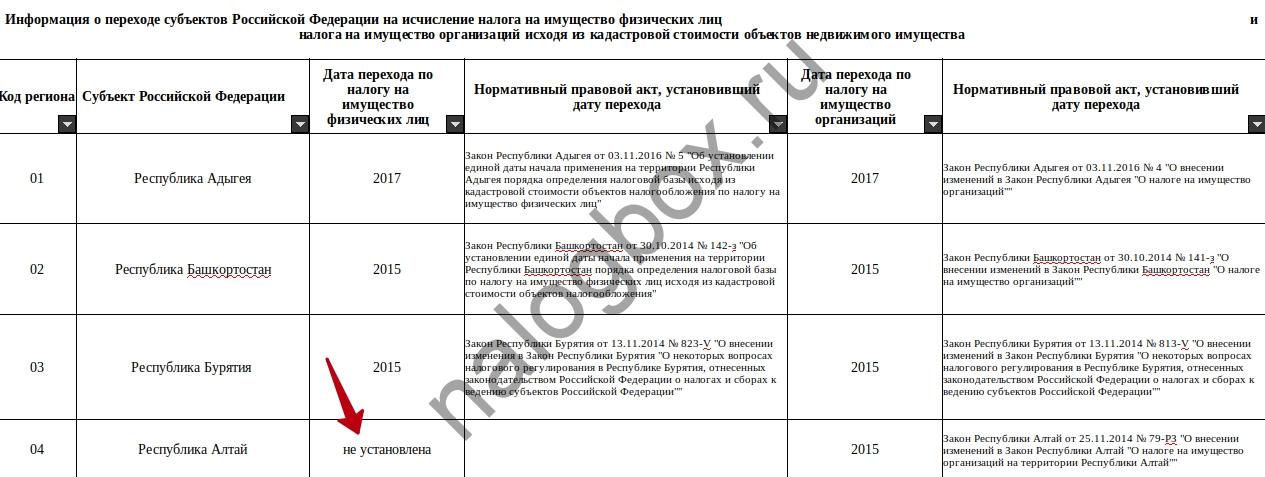

Налог на имущество физических лиц за 2015 год инспекторы будут считать по новым правилам с учетом кадастровой стоимости. Этот порядок действует уже в 28 регионах (см. таблицу ниже). Впервые заплатить налог, рассчитанный по обновленной формуле, понадобится в 2016 году. Но чтобы налоговики определили его с учетом льготы, о ней надо сообщить. Для этого в инспекцию подайте два новых документа — уведомление о выборе льготируемого имущества и заявление на льготу. Для первого документа срок — не позднее 2 ноября, так как 1 ноября выпадает на воскресенье. Для второго документа точной даты нет. Далее расскажем, у кого теперь есть право на льготу и почему заявить о ней стоит уже в этом году. А также в каких случаях вы получите льготу, ни разу не появившись в инспекции.

Где с 2016 года точно вырастет налог по личному имуществу

Город федерального значения

Закон от 19 ноября 2014 г. № 51

Закон от 18 ноября 2014 г. № 440-ОЗ

Закон от 24 октября 2014 г. № 199-11-ОЗ

Закон от 18 ноября 2014 г. № 134-ОЗ

Закон от 18 ноября 2014 г. № 90-ОЗ

Закон от 18 ноября 2014 г. № 1811-ОЗ

Закон от 18 октября 2014 г. № 126/ 2014-ОЗ

Закон от 5 ноября 2014 г. № 140-З

Закон от 23 октября 2014 г. № 636-ОЗ

Закон от 31 октября 2014 г. № 478-ОЗ

Закон от 18 ноября 2014 г. № 2639-ЗПО

Закон от 6 ноября 2014 г. № 1436-ОЗ

Закон от 30 октября 2014 г. № 65-ОЗ

Закон от 10 ноября 2014 г. № 107-ГД

Закон от 14 ноября 2014 г. № 70-ЗО

Закон от 13 ноября 2014 г. № 91-ЗО

Закон от 18 ноября 2014 г. № 74-з

Закон от 30 октября 2014 г. № 142-з

Закон от 13 ноября 2014 г. № 823-V

Закон от 31 октября 2014 г. № 59-РЗ

Закон от 19 ноября 2014 г. № 67-РЗ

Закон от 27 октября 2014 г. № 123-РЗ

Закон от 12 ноября 2014 г. № 91-З

Закон от 30 октября 2014 г. № 82-ЗРТ

Закон от 18 ноября 2014 г. № 63-РЗ

Ханты-Мансийский АО — Югра

Закон от 17 октября 2014 г. № 81-оз

Закон от 27 октября 2014 г. № 83-ЗАО

Закон от 18 ноября 2014 г. № 1081-ЗЗК

Кому положены льготы

Начнем с того, что льготы не нужно путать с вычетами. Вычеты — это стоимость площадей, которая по новым правилам уменьшает базу по налогу. Так, с 2015 года в регионах, где введен расчет налога с кадастровой стоимости, в каждой отдельной квартире не облагается налогом 20 кв. м, в комнате — 10 кв. м, в жилом доме — 50 кв. м. На вычеты, в отличие от льгот, имеют право все собственники личной недвижимости. О праве на вычет не надо сообщать в налоговую и каким-то другим образом подтверждать его. Налоговики применят вычет самостоятельно.

Чтобы понять, есть ли у вас или ваших родственников льгота по личному налогу на имущество, изучите перечни льготников в статье 407 Налогового кодекса РФ и в региональном законе. Можно также обратиться за разъяснением в налоговую инспекцию.

Самые многочисленные категории федеральных льготников — в таблице ниже. Это, в частности, собственники дачных участков, пенсионеры, военные. Если вы попадаете в этот перечень, то не должны платить личный налог на имущество за 2015 год. Независимо от того, перешел регион на новый порядок расчета налога или нет. Но с учетом одного принципиального изменения: льгота теперь действует лишь по одному объекту недвижимости каждого вида. Например, вы пенсионер. И у вас есть квартира, дача и гараж. Тогда льгота распространяется на все имущество. А вот если у вас две квартиры, то льготироваться будет только одна из них. По второй налоговики насчитают налог полностью.

У кого есть право на льготу по личному налогу на имущество

Вид имущества, на которое распространияется льгота

Какие документы подтверждают право на льготу

Собственники дач и других хозяйственных строений

Одно хозяйственное строение площадью не более 50 кв. м, расположенное на земле, предназначенной для личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства

Справка из БТИ и документ, подтверждающий вид разрешенного использования (свидетельство о праве собственности на землю, кадастровый паспорт и т. д.)

Профессиональные творческие деятели — собственники мастерских, негосударственных галерей, музеев, библиотек и т. д.

Одно специально оборудованное помещение, сооружение, используемое исключительно в качестве творческих мастерских, ателье, студий, или одно жилое помещение, используемое для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период их использования

Справка о разрешении использования жилого помещения в качестве мастерской, студии и т. д.

Льгота распространяется на один из объектов каждого вида: — одна квартира или одна комната; — один жилой дом; — одна творческая мастерская (студия, музей, галерея и т. д.); — одно хозяйственное строение или сооружение; — один гараж или одно машино-место

Удостоверение воинской части или справка из воинского учреждения

Участники Великой Отечественной войны и других боевых операций по защите СССР, ветераны боевых действий

Удостоверение участника Великой Отечественной войны, удостоверение ветерана боевых действий и т. п.

Инвалиды I и II групп, инвалиды с детства

Справка об инвалидности

До 2015 года льготники освобождались от налога по всем объектам сразу. Поэтому те, кто хотел сэкономить, оформлял все имущество на родственников-пенсионеров. Теперь в этом смысла нет, если речь идет о нескольких однородных объектах.

Как получить льготу

С 2015 года в Налоговом кодексе РФ сказано, что о льготе необходимо заявить (п. 6 ст. 407 НК РФ). Но это касается только льгот, право на которые у вас появилось с 1 января 2015 года. Если же льгота старая, то есть вы не платили налог за 2014 год и более ранние периоды, то никаких заявлений подавать в налоговую не надо (письмо Минфина России от 13 января 2015 г. № 03-05-06-01/69426).

Например, в середине 2015 года вы вышли на пенсию. Тогда без заявления не обойтись. Иначе будет считаться, что вы решили пока не пользоваться льготой, и налог за 2015 год посчитают в общем порядке.

Рекомендованная форма заявления есть в письме ФНС России от 30 июня 2015 г. № БС-4-11/11351 . Она не является обязательной, поэтому можно составить заявление и по-своему. Но если оно окажется непонятным или в нем будет недоставать информации, то документ понадобится переписать. Об этом налоговики сообщат в течение пяти рабочих дней с даты регистрации заявления (письмо ФНС России от 6 апреля 2015 г. № БС-4-11/5594).

В Налоговом кодексе РФ не сказано, в какой срок надо подать заявление. В ФНС нам разъяснили, что это необязательно делать в 2015 году. Можно отложить и на следующий. Главное успеть до срока уплаты налога за этот год. Чтобы льготу применили к налогу за 2015 год, подать заявление надо до 3 октября 2016 года (1 октября выпадает на субботу). По словам налоговиков, в этом случае можно не обращать внимания на налог в уведомлении. Посчитать сумму с учетом льготы и заплатить, сколько нужно. Или не платить ничего, если льгота касается объекта в целом, а не его части.

Из кодекса это не следует. Поэтому безопаснее не тянуть с ним до 2016 года. А подать его в 2015 году, например в декабре. Тогда у вас точно останется достаточно времени, чтобы убедиться, что налоговики все получили, и переписать заявление заново, если в нем вдруг обнаружатся ошибки. Ведь только на то, чтобы рассмотреть заявление, налоговикам отводится 30 календарных дней.

К заявлению приложите копии документов, подтверждающих льготу. Например, копию пенсионного удостоверения. Документы для наиболее распространенных категорий льготников — в таблице (см. выше). Возьмите с собой в налоговую оригиналы этих документов. При их наличии заявление зарегистрируют не позднее следующего дня с даты поступления. А без них не зарегистрируют (письмо № БС-4-11/5594).

Пример 1. Как заполнить заявление на льготу по налогу на имущество физических лиц

У Галины Петровны Тимофеевой есть дом в г. Красногорске Московской области. В октябре Галина Петровна вышла на пенсию. Чтобы не платить налог на имущество со стоимости дома, Галина Петровна составила заявление для налоговой. В инспекцию его подал сын — Тимофеев Иван Никифорович. Галина Петровна привела в заявлении реквизиты пенсионного свидетельства и доверенности на сына.

Примечание. Заявление о льготе надо подать один раз, повторно сдавать его не надо

Заявление достаточно подать один раз. Каждый год его носить не нужно. Если же право на льготу возникло в 2015 году, то заявление можно подать в любую инспекцию. То есть можно обратиться в инспекцию по месту жительства, даже если дача или дом находятся на территории другой ИФНС. Другое дело, если вы в 2015 или 2016 году заявляете льготу, право на которую возникло в 2014 году или ранее. Тогда обращайтесь с заявлением строго в инспекцию по местонахождению имущества.

О чем еще надо уведомить налоговиков

Как мы уже сказали, с 2015 года льготы распространяются не на все недвижимое имущество физического лица, а только на один объект каждого вида. По умолчанию инспекторы применят льготу к самому дорогому объекту. Допустим, вы на пенсии и у вас есть две квартиры. Одна стоит 5 млн руб., а другая 15 млн руб. Вы хотите платить налог только с менее дорогой квартиры. Тогда налоговикам можно об этом не сообщать. Они применят льготу к дорогой (п. 7 ст. 407 НК РФ).

Другой пример. У пенсионера две квартиры. Одна площадью 28 кв. м и стоимостью 12 млн. руб. в Москве. А вторая площадью 70 кв. м и стоимостью 5 млн руб. в Пензе. С учетом вычета в московской квартире будут облагаться только 8 кв. м (28 — 20), а в пензенской 50 кв. м (70 — 20). Получается, что пенсионеру выгоднее применять льготу к дешевой, а не к дорогой квартире. Ведь налоговая база по квартире в Пензе будет больше, а значит, и выше налог. Тогда необходимо подать уведомление о выборе льготируемого объекта. Иначе налоговики применят льготу к столичной недвижимости.

Чтобы налоговики точно использовали льготу в отношении нужной недвижимости, ничего не забыли и не перепутали, в любом случае подайте уведомление не позднее 2 ноября (общий срок 1 ноября приходится на воскресенье). И сразу же сдайте заявление на льготу. Тогда инспекторы получат полную информацию о ваших льготах и о том, по какому объекту вы хотите их применять.

Как составить уведомление

Форму уведомления о выборе объектов, в отношении которых применяется льгота по личному налогу на имущество, недавно утвердила ФНС (приказ от 13 июля 2015 г. № ММВ-7-11/280).

Обратите внимание! Кадастровый или инвентарный номер возьмите из документов на недвижимость.

На титульном листе приведите сведения о себе, в том числе адрес места жительства из паспорта. Даже если у вашего недвижимого имущества другой адрес. На второй странице перечислите объекты каждого вида, по которым налоговики должны будут применить льготу. Например, дом и квартиру. Если у них есть кадастровый номер, то ставят его. Если нет, то берут условный номер. Если же нет и условного, то из документов на недвижимость берут инвентарный номер.

Пример 2. Как заполнить уведомление о выборе льготируемого объекта по налогу на имущество физических лиц

Продолжим пример 1. Допустим, у Тимофеевой есть еще один, более дорогой дом. Но она посчитала, что выгоднее применять льготу к дому в Красногорске. Поэтому она помимо заявления заполнила также уведомление о выборе льготируемого объекта (образец ниже).

Уменьшение налоговой базы по налогу на имущество физических лиц

Добрый день. Мне друзья прислали сообщение следующего содержания:

«Не забудьте до 1 ноября подать заявление на льготу на налог на имущество по своей собственности (- 20 кв.м. квартира, — 50 кв.м.дом, — 6 соток по участку — налог на землю). Мало кто знает, что Путин подписал такой Указ. Каждый россиянин имеет право на уменьшение налоговой базы на эти цифры. По всем трём единицам имущества. Но по 1 из каждой категории. Если квартиры 2, то выбирайте ту, что выгоднее для Вас по кадастровой стоимости одного метра).»

Действительно ли можно получить указанные в сообщении льготы по налогам на имущество? Нужно ли подавать заявление на вычет по имущественным налогам до 1 ноября?

Ответ юриста

Граждане, в отношении принадлежащего им имущества, обязаны уплачивать три налога:

- Налог на имущество (за квартиры, комнаты, жилые дома и доли в указанном имуществе, гаражи и машино-места, а также за иные здания, строения и помещения).

- Земельный налог (за земельные участки).

- Транспортный налог (за машины, мотоциклы, вертолеты водный транспорт и иные транспортные объекты).

В отношении каждого из указанных выше налогов власти могут установить льготы, полностью или частично освобождающие граждан от уплаты данного платежа.

Относительно указанных вами значений в виде 20 кв.м. на квартиру и 50 кв.м. на дом необходимо отметить следующие. Это не льгота, а налоговые вычеты, которые применяются при расчете налога на имущество по кадастровой стоимости. Объясним подробнее. В настоящий момент практически все субъекты РФ перешли на исчисление налога на имущество исходя из кадастровой стоимости (ранее налог рассчитывался исходя из инвентаризационной стоимости). При расчете налога указанным способом применяются следующие налоговые вычеты:

- 50 кв.м. для жилого дома.

- 20 кв.м. для квартиры, части жилого дома.

- 50 кв.м. для жилого дома (включая жилые строения на дачных участках).

Суть льготы состоит в том, что общая кадастровая стоимость квартиры, комнаты или дома уменьшается на указанные налоговые вычеты. Таким образом, налог платится не с общей стоимости, а разницы. Например, квартира площадью 50 кв.м. имеет кадастровую стоимость 5 250 000 руб. Стоимость одного квадратного метра составляет 105 000 руб. Налог будет рассчитываться не со всей площади в 50 кв.м., а лишь с 30 кв.м. (50 – 20). То есть, не с 5 250 000 руб., а с 3 150 000 руб.

Данные налоговые вычеты применяются в отношении каждого объекта недвижимости, принадлежащего гражданину. То есть, если вы имеете 2 квартиры и два загородных дома, то по каждому из указанных объектов будут применены вычеты. Отдельного заявления для получения указанных вычетов не нужно. Налоговый орган самостоятельно учтет данные вычеты при расчете налога.

| Видео (кликните для воспроизведения). |

Стоит отметить, что порядок расчета налога, с учетом указанных выше налоговых вычетов, утвержден пп.3-5 ст. 403 НК РФ.

Что касается выбора объекта налогообложения для применения льгот

Порядок выбора объекта имущества для применения льгот и указание его в заявлении, сдаваемом впоследствии в налоговый орган, производится только в том случае, если владелец имущества относится к категории льготников. В настоящий момент полное освобождение от уплаты налога на имущество в отношении каждого объекта имущества (квартиры, дома, гаража, хозпостройки) предусмотрено для:

- Героев СССР и РФ.

- Кавалеров ордена Славы трех степеней.

- Инвалидов 1 и 2 группы инвалидности, а также инвалидов с детства и детей-инвалидов.

- Участников войны, боевых операций, ветеранов боевых действий.

- Чернобыльцев и граждан РФ, подвергшихся радиации вследствие аварии на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча.

- Лиц, участвовавших в испытании ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Военнослужащих, в том числе уволенных со службы граждан (продолжительность службы не менее 20 лет).

- Членов семей военнослужащих, потерявших кормильца.

- Пенсионеров.

- Иных лиц, поименованных в ст. 407 НК РФ.

Что касается 6 соток по участку

Льгота, в виде освобождения от налогообложения 6 соток земли, предоставляется только определенной группе граждан, отнесенных к числу льготников (п.5 ст. 391 НК РФ). Воспользоваться данной преференцией могут:

- Герои СССР и РФ.

- Кавалеры ордена Славы трех степеней.

- Инвалиды 1 и 2 группы инвалидности, а также инвалиды с детства и дети-инвалиды.

- Ветераны и инвалиды ВОВ и боевых действий.

- Чернобыльцы и граждане РФ, подвергшиеся радиации вследствие аварии на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча.

- Лица, участвовавшие в испытании ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Пенсионеры.

- Многодетные семьи.

Данная льгота применяется в отношении одного земельного участка по выбору гражданина. Уведомление с выбранным земельным участком, в отношении которого будет применена льгота, необходимо сдать в налоговый орган до 31 декабря. Если уведомление не будет предоставлено в налоговый орган, то ИФНС самостоятельно применит льготу в отношении участка с наибольшей суммой налога.

Как уменьшить налог на имущество?

[lwptoc hierarchical=”1″ title=”Содержание:” toggle=”1″ skipHeadingLevel=”h3″ skipHeadingText=”Пример” smoothScrollOffset=”45″]

Механизм исчисления налога

Жители нашей страны вносят в казну налог за недвижимость, исходя из её кадастровой стоимости. Этот показатель определяет государство один раз в 2-5 лет. Чем выше такая стоимость, тем больше налог.

Следует обратить внимание и на то, что в разных муниципалитетах сама фискальная ставка на имущество разная. Устанавливать точную налоговую ставку – прерогатива местных властей. Налоговый кодекс, положения которого применяются на территории всей России, устанавливает лишь верхний и нижний диапазон таких ставок.

Минуя детали, можно сказать, что налогообложение за недвижимость (по решению муниципальных депутатов) может составлять: от 0 до 0,3% от кадастровой стоимости квартиры, дома, комнаты, гаража или хозпостройки. По ряду объектов налог может составлять 2% (например, для жилья стоимостью более 300 млн. рублей).

Оценку недвижимого имущества граждан государство проводит массово, часто упуская из виду индивидуальные особенности каждого объекта. Процесс напоминает расчёт «средней температуры по больнице», в результате чего госоценка некоторых объектов может превышать рыночную в несколько раз. Т.е. в данной ситуации выведенная органами власти стоимость «оторвана» от рыночных реалий и фактически является фиктивной (завышенной), но налог будут высчитывать именно с этой «фиктивной» стоимости.

А ведь у многих недвижимость куплена еще и в ипотеку, что уже само по себе (без всяких налогов) существенно сказывается на семейном бюджете. О том, как досрочно закрыть ипотеку и где взять на это деньги, мы подробно рассказали в статье “Как досрочно закрыть ипотеку“, ну а сегодня поговорим именно об уменьшении налога.

Решение о проведении оценки принимают региональные власти. Кадастровая стоимость определяется специализированным бюджетным учреждением, созданным при субъекте РФ. Например, в Московской области такими полномочиями наделено ГБУ «Центр кадастровой оценки». Ранее указанная процедура проводилась частными организациями, выигрывавшими конкурс на оказание данных услуг для госорганов.

Отсюда возникает закономерный вопрос – как уменьшить налог на имущество физических лиц?

Как снизить налог на имущество

Для того, чтобы снизить налог на имущество физических лиц, можно реализовать несколько сценариев. Для начала следует понять, имеете ли вы право на какие-либо льготы в сфере налогообложения. Например, законы РФ прямо устанавливают налоговые льготы для предпенсионеров. Естественно, это не единственные категории граждан, которые освобождены от уплаты имущественных поборов, поэтому не поленитесь и изучите полные списки льготников, возможно вы в их числе.

В данной статье мы не будем подробно останавливаться на теме льгот в сфере имущественного налогообложения. Здесь мы рассмотрим несколько другой вариант, который может подойти широкой категории наших сограждан, не обладающих официальными льготами.

Итак. Для того чтобы уменьшить налог на имущество необходимо доказать, что административные органы неправильно высчитали стоимость вашего имущества. Необходимо обосновать, что кадастровая оценка завышена в сравнении с реальной стоимостью.

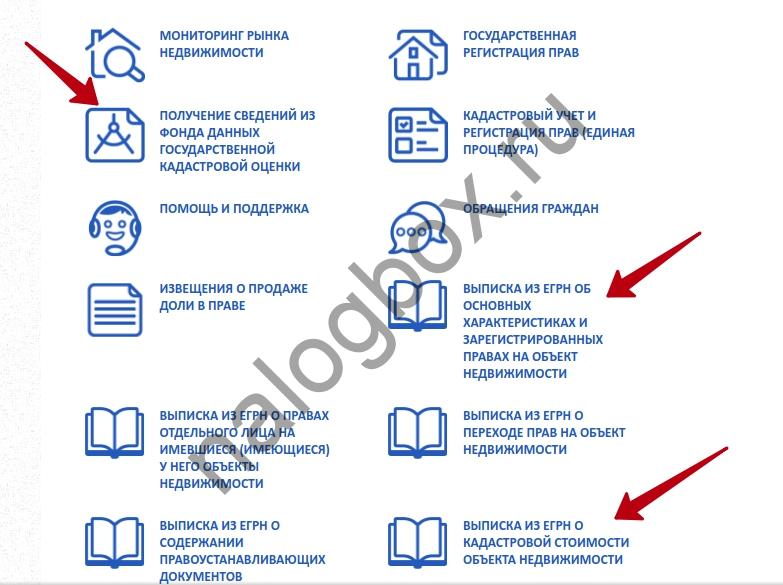

Узнать кадастровую оценку своего недвижимого объекта можно на официальном сайте Росреестра или ФНС, воспользовавшись электронными сервисами. На сайте Росреестра, например, такой сервис называется “Получение сведений из фонда данных государственной кадастровой оценки” . Для получения информации необходимо будет “вбить” кадастровый номер вашего объекта, а затем нажать на кнопку “Найти”, как указано на фото ниже.

Неверная государственная оценка недвижимости действительно происходит очень часто. Оценщики, не вникая в детали, посчитали, что ваш объект стоит, к примеру, 1 000 000 рублей. Т.е. посчитали ту самую «среднюю температуру по больнице (по муниципалитету или региону)». А реально, дороже, чем за 500 тысяч ваш объект никогда никто не купит, такова его рыночная цена.

Очень часто бывают ситуации, когда стоимость недвижимости завышена даже не в силу неправильных экономических расчетов, а в результате прямых технических ошибок! Например, неправильное измерение площади или вообще какие-то нелепые опечатки в документах. Из техдокументации ошибка «переходит» к налоговикам и пошло-поехало… В результате человек получает уведомление, где размер налога никак не соотносится с тем имуществом, которым он владеет.

Куда обращаться?

Итак, для того чтобы уменьшить налог на недвижимость физических лиц, следует добиться официального снижения её кадастровой оценки. Указанное решение вправе принять либо Росреестр, либо суд. Гражданин вправе обратиться в любую из этих инстанций. Однако мы рекомендуем не прибегать сразу к судебной процедуре.

Для начала целесообразно обратиться в специальную комиссию при Росреестре по вашему региону. Статистика показывает, что данный орган достаточно часто принимает решения в пользу граждан. Практически каждое второе заявление рассматривается положительно.

Для обращения в комиссию необходимо будет подготовить соответствующее заявление и определенный пакет документов. Вам могут потребоваться документы о праве собственности на недвижимость, отчет независимого оценщика о реальной стоимости вашего объекта (либо документ, подтверждающий наличие прямых технических и иных ошибок, допущенных в процессе кадастровой оценки). Перечень всех необходимых документов и порядок процедуры вы без проблем сможете уточнить на сайте Росреестра или в его справочных службах.

Разницу в государственной и независимой оценке необходимо установить на момент проведения оценочных действий. То есть если госоценка была определена в январе 2019 года, то и сравнивать её нужно с рыночной стоимостью на январь 2019 года.

Заявление о переоценке рассматривается в течение месяца. В случае положительного решения величина налога будет уменьшена не только на будущие налоговые периоды, но и за время, пока налог перечислялся исходя из завышенной оценки. Однако определенные ограничения в данном случае есть – не более чем за три года.

Следует отметить, что снижение налога на недвижимость – это не единственный способ сэкономить на её содержании. Наиболее популярным способом до сих пор остается возврат НДФЛ за покупку недвижимости и за уплату процентов по ипотеке. А именно: каждый работающий человек вправе вернуть себе из государственного бюджета сумму в размере до 260 тысяч рублей при покупке квартиры (дома) и еще до 390 тысяч рублей в случае, если квартира (дом) куплена в ипотеку. Подробнее об этом мы рассказали в статье “Верни НДФЛ за покупку недвижимости“.

Если вы не смогли снизить налог на недвижимость через комиссию, то тогда можно обращаться в суд.

Заявление направляется в областной суд (либо республиканский, краевой, суд автономного округа или города федерального значения). Как правило, срок рассмотрения дел данной категории составляет три месяца. Иск предъявляется к государственному органу или органу местного самоуправления, который утвердил результаты определения кадастровой стоимости.

Стоит отметить, что если Вы решите отказаться от иска или же суд примет решение не в Вашу пользу, то в будущем Вы уже не сможете обратиться в суд с заявлением об оспаривании госоценки стоимости этого же объекта недвижимости. Повторное обращение в суд станет возможным только после новой «волны» государственной оценки. Как мы писали, данная процедура проводится один раз в 2-5 лет.

Заключение

Для уменьшения имущественных поборов некоторые граждане используют и другие варианты. Например, переоформляют квартиру на родителей-пенсионеров или родственников, имеющих группу инвалидности. Данные категории граждан пользуются льготами при уплате налога. Однако стоит помнить о том, что льготой по уплате налога гражданин, имеющий право на ее получение, может воспользоваться только в отношении одного объекта недвижимости. То есть если в собственности пенсионера уже имеется какая-либо недвижимость, то за вторую и последующую ему уже придется платить налог в полном размере.

Также, если сумма налога кажется вам слишком большой, не лишним будет перепроверить правильность расчета его суммы в самих налоговых органах. Случается, что сотрудники налоговой совершают ошибки, поэтому может произойти так, что именно после самостоятельного перерасчета у Вас получится снизить размер налога.

Надеемся, что информация в данной статье действительно поможет вам снизить налог на недвижимость физических лиц.

Отметим, что на нашем сайте вы можете найти и другую полезную финансовую информацию. В разделе «Правокатор» вы сможете ознакомиться с большим количеством статей о том, как сэкономить на лекарствах и путешествиях, как ускорить получение налогового вычета и многим другим. Ну а в разделе «Банкомат» вы сможете найти беспроцентные кредиты, дебетовые карты, проверить свою кредитную историю, заказать электронный полис ОСАГО и многое другое!

Перерасчет налога на имущество физических лиц за прошлые годы

Последнее обновление 2018-12-26 в 17:06

Может ли налоговая пересчитать налог на имущество за прошлые годы? Этот вопрос волнует граждан, столкнувшихся с ошибками ИФНС или Росреестра при исчислении налогов, а практика показывает, что такие ситуации встречаются часто. Инструкция, как исправить ошибку и вернуть свои деньги, — в статье.

Как проверить правильность начисления налога на имущество?

Первое, что должно насторожить плательщика налога на имущество, — это существенное изменение суммы по квитанции по сравнению с предыдущими годами. Однако и при этом не стоит сразу подозревать ИФНС в ошибке.

Из чего состоит ваш налог? Из базы, ставки и коэффициента. Базой выступает кадастровая или инвентаризационная стоимость — часть регионов применяет одну величину, другая часть — вторую. Вы можете узнать, какая величина принимается за базу в вашем регионе, из сводной информации о переходе. Скачать ее можно отсюда.

Если на вашей территории принята кадастровая стоимость, то изменение суммы налога может быть связано с обновлением кадастровых данных в ЕГРН — раз в 3 года актуализируется информация о вашем имуществе.

Также причиной может быть переходный период в вашем регионе: согласно ст.408 НК РФ после перехода субъекта России к кадастровому методу оценки недвижимости ваш налог увеличится, поскольку кадастровая стоимость выше инвентаризационной в несколько раз. И даже после этого увеличения в первые 3 года переход будет постепенным — с увеличением суммы каждый год на 20%. И такое повышение может быть причиной изменения налога, а не неправильный расчет налога на имущество.

Следить за кадастровой стоимостью своего имущества вы можете на сайте Росреестра.

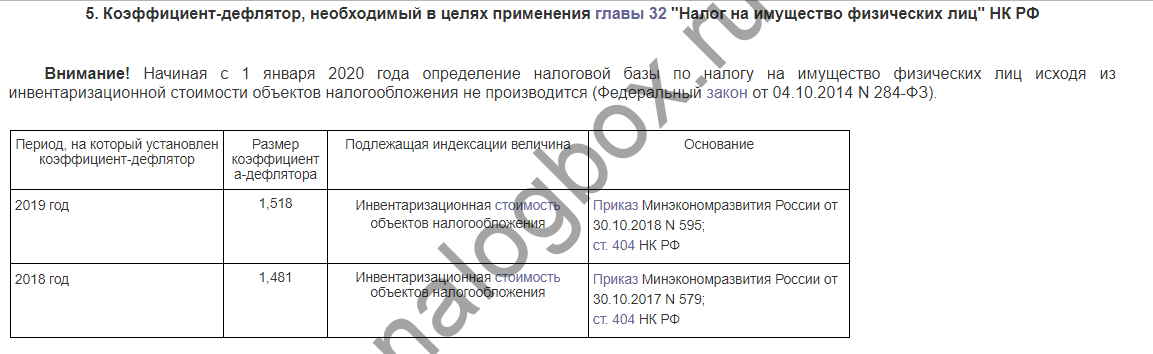

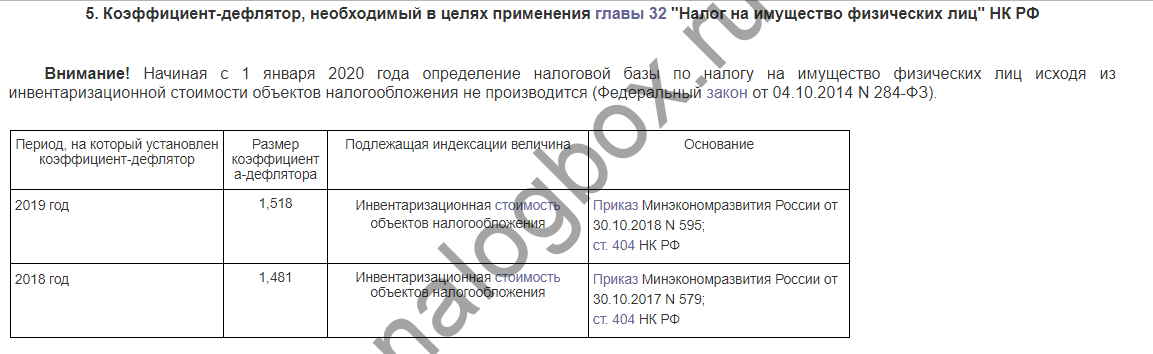

Если же в вашей местности действует инвентаризационная стоимость, то причиной увеличения или уменьшения начисленной суммы может быть изменение коэффициента-дефлятора. Этот коэффициент ежегодно устанавливается Министерством экономического развития и необходим для приведения инвентаризационной стоимости в соответствие с темпами инфляции в стране.

Актуальный коэффициент вы найдете в приказе ведомства № 579, принятом 30 октября 2017 года.

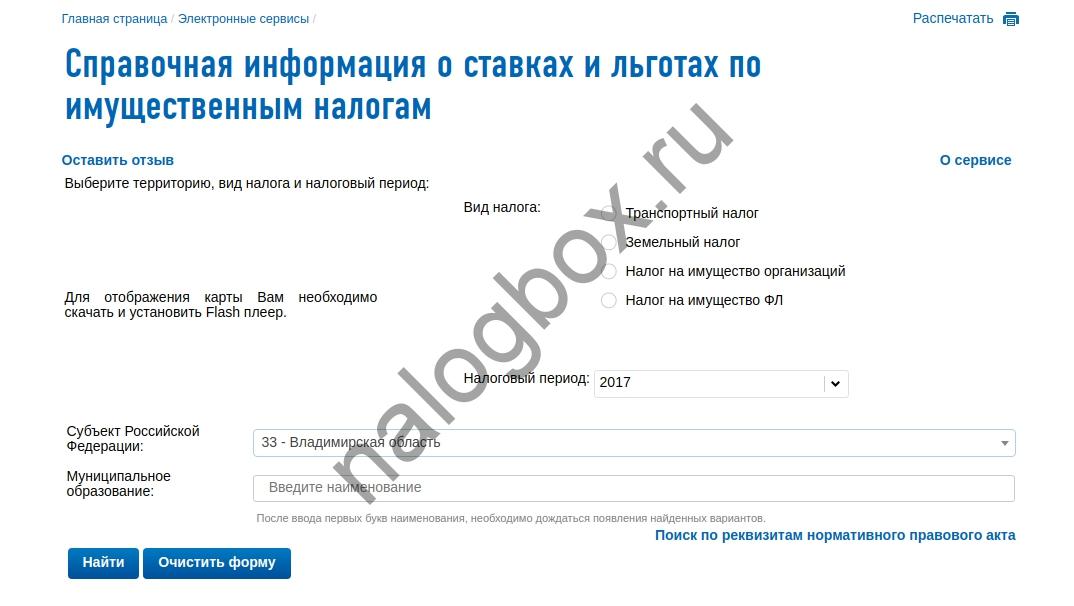

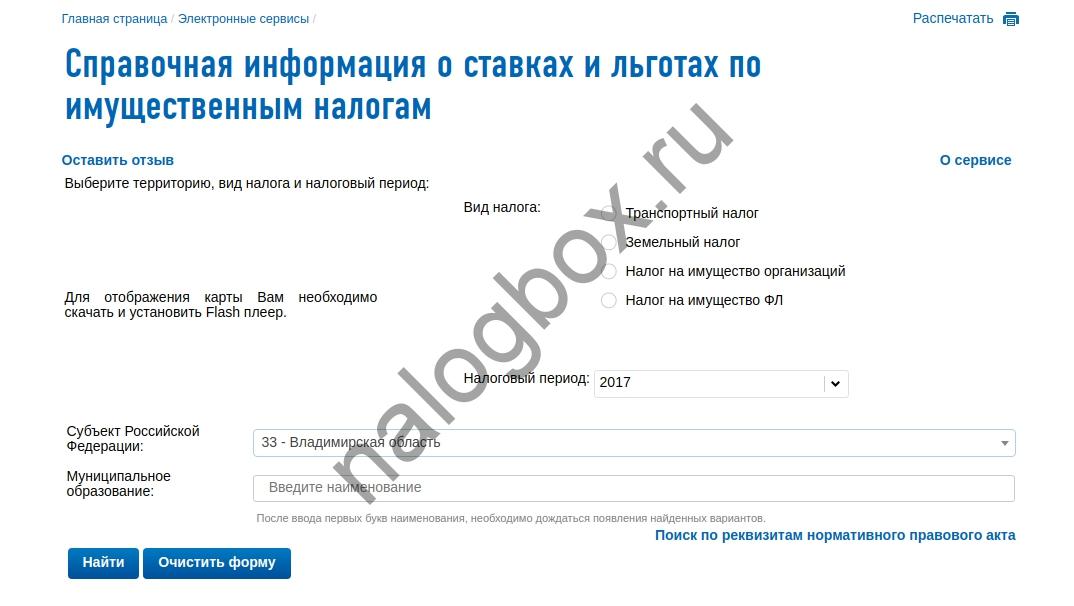

Последний фактор — ставка. Местные органы власти могут менять ее в пределах диапазона ст.406 НК РФ. Узнать ставки своего муниципалитета можно через сервис «Справочная информация…» на сайте ФНС России.

Зная все величины для расчета, вы можете произвести его самостоятельно, опираясь на ст.403 — 404 и ст.408 НК РФ, либо воспользоваться калькуляторов ФНС.

Что делать, если неправильно начислен налог на имущество за предыдущий год?

Если неправильно насчитали налог на имущество, о чем вы убедились после проверки всех данных и применения электронных сервисов, вам необходимо готовить обращение.

Если причина в неверной кадастровой стоимости, то обращение направляется в комиссию по рассмотрению споров по кадастровой стоимости или сразу в суд регионального уровня.

Если же причина не в этом или ваш иск был удовлетворен с признанием ошибки в базе ЕГРН, то дальнейшие действия зависят от того, оплатили ли сумму по «неправильной» квитанции или еще нет. Например, уведомление пришло вам за несколько месяцев до срока уплаты — тогда вам нужно подавать исковое заявление о перерасчете налога на имущество физических лиц.

Если же вы оплатили по квитанции, то здесь имеет место не только подача заявления на перерасчет, но и представление заявления на возврат или зачет излишне уплаченного налога на имущество физических лиц.

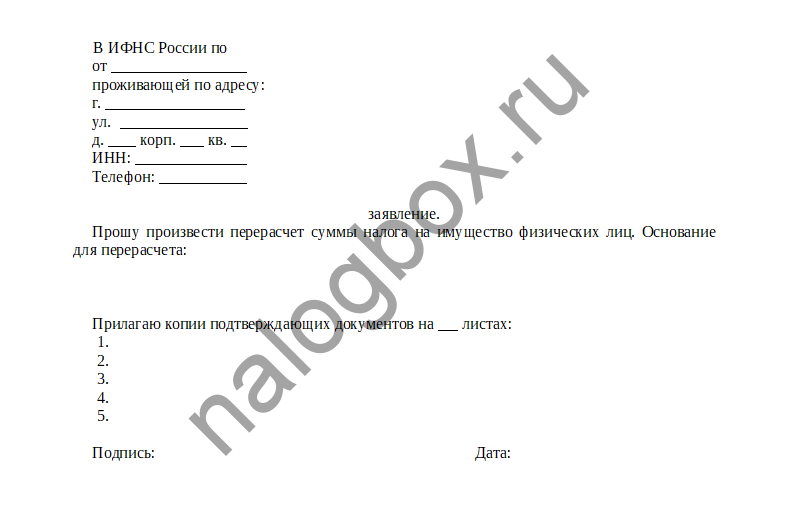

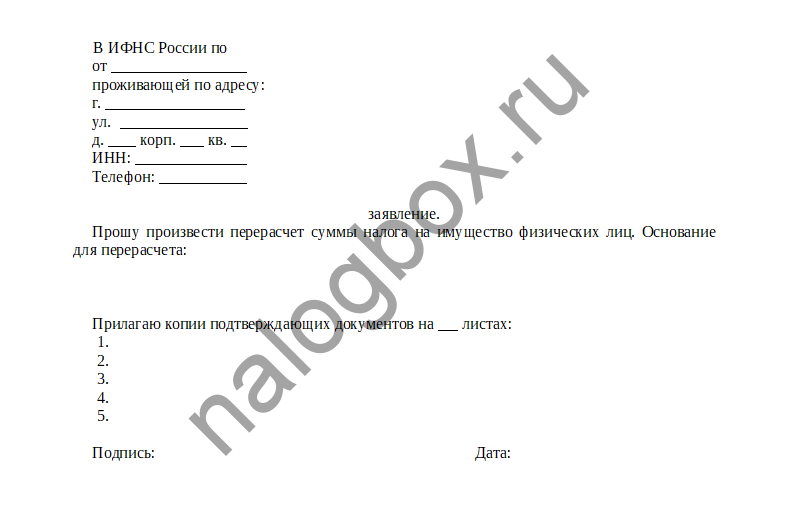

Как написать заявление на перерасчет налога на имущество физических лиц: образец

В первом случае — когда вы еще не платили, решить вопрос намного легче и быстрее. Заявление в ИФНС о перерасчете налога на имущество не имеет специальной формы — она не установлена ни НК РФ, ни актами ФНС или Минфина, значит, вы пишите его в произвольной форме.

Стандартные правила написания заявлений в ИФНС:

- составить «шапку» в правом верхнем углу, указав адресата и адресанта; рекомендуется написать свой рабочий телефон и электронную почту, чтобы инспекция имела различные способы связи с вами;

- написать текст самого обращения — необходимо писать в деловом стиле и указывать все факты: номер уведомления, дату получения письма, кадастровый номер и адрес квартиры (или другого имущества, по которому произошла ошибка), доказательства неверности начисленной суммы;

- под основным текстом обязательно указать дату — дату подачи, и свою подпись с расшифровкой.

Следовательно, вы можете ходатайствовать о перерасчете налога на имущество физических лиц за 2016 в 2019 году, но за более раннее время исправить ошибку и вернуть излишек невозможно.

Также нужно учесть, что практикуется перерасчет налога на имущество физических лиц в рамках ОКТМО: если ваше имущество находится в разных регионах, то и ОКТМО в квитанции будут разные, и подавать заявления нужно в разные инспекции. Но вы можете не ехать лично в другой регион, а воспользоваться одним из способов:

- написать доверенность на человека, живущего в том регионе, и отправить ему почтой доверенность с необходимыми документами, чтобы он вместо вас подал заявление;

- выслать заявление и документы в ИФНС по почте заказным письмом — нужно заверить копии документов;

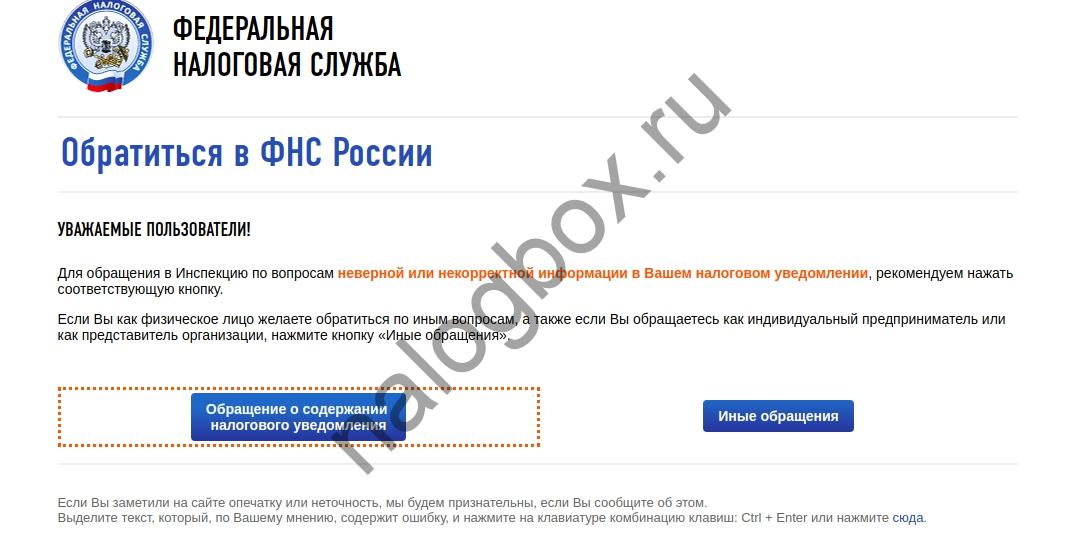

- воспользоваться специальной формой на сайте ФНС для обратной связи;

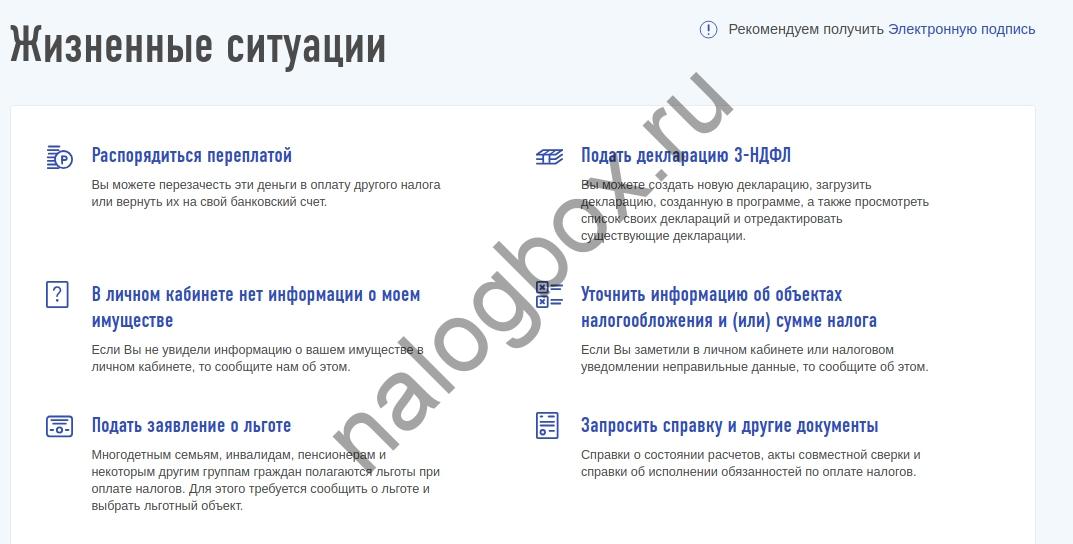

- подать заявку в «Личном кабинете налогоплательщика».

Причиной для перерасчета могут быть не только ошибки, но и возникновение права на освобождение от уплаты имущественного налога — например, плательщик стал пенсионером или инвалидом, но не знал о своем праве несколько лет. В таких случаях также можно использовать льготу как бы обратной силой — за 3 года.

Пример заявления на перерасчет налога на имущество физических лиц за прошлые годы:

Такой шаблон вы можете скачать отсюда.

Документы для перерасчета налога на имущество физических лиц

К заявлению прилагаются документы:

- уведомление, которое пришло от ИФНС и содержит неверную сумму;

- решение суда или комиссии о пересмотре кадастровой стоимости, об изменении ее размера и пр. — если перед этим вы оспаривали кадастровую стоимость;

- иные документы, подтверждающие ошибку в уведомлении — выписка из ЕГРН, технические документы на имущество и пр.

Все документы нужно принести в оригиналах и копиях. Копии пронумеровать, а перечень вписать в заявление. Если же вы подаете через электронные сервисы, то необходимы четкие сканы. Для использования специальной формы в «Личном кабинете» требуется иметь электронную подпись — ее регистрация занимает несколько минут и производится в том же «Личном кабинете».

После рассмотрения вашего обращения вам будет выслан ответ:

Уведомление выглядит так:

Как пересчитать налог на имущество, если изменилась кадастровая стоимость?

Правила доначисления налога на имущество физических лиц за прошлые периоды или, наоборот, уменьшения при изменении кадастровой стоимости определены ст.403 НК РФ.

Так, если стоимость изменена из-за ошибок, допущенных в ЕГРН, и если налог на имущество рассчитан неверно даже за несколько лет, то ошибка будет учтена с года, когда стало применяться ошибочное значение.

Если изменение внесено после оспаривания кадастровой стоимости и удовлетворения иска комиссией, то оно учитывается с года, в котором подано заявление на оспаривание, т. е. все предыдущие года, даже если вы платили больше, не будут пересчитаны, поэтому необходимо быть бдительным.

Важно!

Кадастровая стоимость в ЕГРН обновляется раз в 3 года, и после очередного обновления уже невозможно оспорить предыдущее значение.

Если вы оплатили налоги по неправильным расчетам, то вместе с заявлением на перерасчет или после него вы можете подать заявление на возврат излишка или его зачет в будущих периодах — по правилам ст.78 НК РФ. Рассмотрение такого заявления длится до 1 месяца, а возврат осуществляется в течение еще 1 месяца после принятия решения. Вернуть можно излишки за 3 года.

- В случае неправильно начисленного налога и даже оплаченного можно подать заявление на уточнение платежей, чтобы налоговая пересчитала налог на имущество за три года или менее.

- Если причина неверных сумм в кадастровой стоимости, то необходимо обращаться в суд или специальную комиссию по спорам о кадастровой стоимости.

- Оплаченные суммы можно вернуть или зачесть при начислении новых налогов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

| Видео (кликните для воспроизведения). |

(37 оценок, средняя: 4,57)

Источники

Комаров, С. А. Общая теория государства и права / С.А. Комаров. — М.: Юридический институт, 2001. — 352 c.

Абдулаев, М. И. Теория государства и права / М.И. Абдулаев. — М.: Магистр-Пресс, 2004. — 472 c.

Теория государства и права. — М.: КноРус, 2009. — 384 c.- Штерн, С НАЛОГОВЫЕ АГЕНТЫ. Проблемы статуса и практики; Юркафе, 2012. — 112 c.

- Правоведение. Шпаргалка. — Москва: ИЛ, 2014. — 892 c.

Позвольте представиться. Мое имя Петр. Я уже более 20 лет занимаюсь юриспруденцией. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу научить всех посетителей сайта решать сложные и не очень задачи.

Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима ОБЯЗАТЕЛЬНАЯ консультация с профессионалами.

.jpg)