Содержание

Как рассчитать debt

Если значение показателя отрицательно, предприятие убыточно на операционном уровне, что, при сохранении данной тенденции, приведет к банкротству.

Показатель отношения долга к EBITDA показывает платежеспособность компании и часто используется как менеджментом, так и инвесторами, в том числе при оценке котирующихся на бирже публичных компаний. If a company is overleveraged, i.e. has too much debt, they may find it difficult to maintain their solvency and/or acquire new debt. Just as in consumer loans, companies are evaluated when taking on new obligations to determine their risk of non-repayment.

EBITDA — формула расчета и примеры вычислений

Их требуется брать со средними значениями исходя из определенного сегмента, в котором осуществляет деятельность компания. Если уровень задолженности предприятия выше среднего в данной отрасли, необходимо срочно вмешиваться в дело.

Коэффициент отношение долга к (Debt/EBITDA ratio) –это показатель долговой нагрузки на организации, ее способности погасить имеющиеся обязательства (платежеспособности). В качестве показателя поступления средств, необходимых для расчета по долгам организации, в данном случае используется показатель EBITDA – прибыль до вычета процентов, налогов и амортизации.

При учете всех обязательств компании коэффициент долговой нагрузки считается нормальным, если его значение не больше 3, при учете только долгосрочных займов — не больше 2-2,5.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.

Значение показателя чистого долга и ebitda для компании

Это основные группы лиц, которым пригодятся знания о вычислении показателя. Как определить чистый долг? Для того чтобы вычислить чистый долг потребуются следующие данные:

В эту группу входят все те долги, которые требуется оплатить в рамках 12 месяцев. Для вычисления можно записать все эти пункты, а потом сложить посредством калькулятора.

Это понятие часто имеет место быть в кредитной сфере для правильного и своевременного упреждения выдачи новых корпоративных займов финансово нестабильным компаниям. В данной статье мы рассмотрим особенности расчета коэффициента долговой нагрузки и применения его в хозяйственной деятельности компании.Суть коэффициента долговой нагрузкиСчитается, что заемщик не сильно нагружен долгами при стандартном значении коэффициента в 2-2.5. Корректность этого значения связана с тем, какие обстоятельства учтены в числителе при выполнении расчетов.

Одним компаниям заемные средства помогают процветать и развиваться, а для других они становятся непосильным грузом, тянущим ко дну.

В международной практике при вычислении показателя долговой нагрузки обычно учитываются только долгосрочные обязательства, а в российской к ним зачастую добавляют и краткосрочные.

Чистый долг: что это за показатель и зачем нужен?

Преимуществом расчета EBTIDA согласно иностранным стандартам бухгалтерской отчетности является точность полученного показателя.

Традиционно оптимальным значением считается 1, но в разных отраслях TD/EQ может ощутимо различаться. К тому же, если вы активно инвестируете в собственное развитие, показатель финансового рычага может быть довольно высоким. И это вовсе не говорит о возникновении проблем с долгами.

Считается, что из показателей финансовых результатов EBITDA более-менее точно характеризует приток денежных средств (точный приток можно узнать только по отчету о движении денежных средств). Показатель отношения долга к EBITDAпоказывает платежеспособность компании и часто используется как менеджментом, так и инвесторами, в том числе при оценке котирующихся на бирже публичных компаний.

Отношение к EBITDA Показатель EBITDA означает прибыль до погашения налоговой пошлины, кредитных процентов и без учета амортизации.

Любимый показатель банков, или еще раз о финансовой устойчивости

Сегодня многие физические и юридические лица прибегают к услугам кредитования. Для компаний оно дает возможность расширить сферу деятельности, для простых граждан – выйти из трудной ситуации или временно улучшить финансовое состояние.

Грамотное управление предполагает наличие всей совокупности информации о предприятии.Только в этом случае руководители могут принять соответствующие меры. Если чистая задолженность велика, это может свидетельствовать об угрозе банкротства. Внимание Такой ситуации можно не допустить, если вовремя обнаружить плохой показатель и предпринять действия по его исправлению.

Это необходимо для того, чтобы предоставить максимально объективную оценку возможности предприятия обслуживать свои долги.

Этот вопрос волнует многих руководителей компаний. Каждая организация должна проходить оценку на предмет финансовой устойчивости, что является обязательным условием развития предприятия. Под финансовой устойчивостью принято понимать финансовый показатель, т.е. наличие средств, чтобы осуществлять деятельность и отдавать кредиты.

Он демонстрирует эффективность хозяйственной деятельности, используется для сравнительного анализа с отраслевыми аналогами, служит инвесторам ориентиром, дающим представление об ожидаемой от вложения отдачи. Самой организацией используется в качестве компонента для расчета коэффициентов финансовой устойчивости, характеризующих продуманность финансовой политики, определяющих стабильность фирмы.

Задолженностью первого вида считаются средства, которые предприятие не погасило вовремя. Валовая задолженность должна просчитываться через формулу, в которую вводятся два показателя — краткосрочные и долгосрочные.

Заказчик обязуется не воспроизводить, не повторять, не копировать, не продавать, а также не использовать в каких бы то ни было целях информацию и материалы, ставшие ему доступными в связи с оказанием Информационной услуги, за исключением личного использования. 7.3. Заказчик имеет право применять полученные знания и навыки на практике. 7.4.

Что такое долг ebitda (ебитда)?

Формула расчета чистого долга должна быть составлена правильно, чтобы дать объективную оценку компании и ее возможностям осуществлять расчеты. Подсчитать чистый долг просят следующие группы предпринимателей и инвесторов:

- Если хотят вложить деньги в фирму, но чтобы уберечь себя от рисков, важно оценить их размер и возможность активизации во время конкретных ситуаций. Поэтому инвестор просит финансистов провести оценку состояния предприятия, чтобы знать покупать или продавать акции. В том случае, если чистый долг будет очень высоким, компания считается нестабильной, и инвестор вкладывать деньги не будет.

- Банки и лица, которые предоставляют деньги на развитие предприятия по запросу конкретного бизнесмена. Финансы они могут выделить, но всегда существует риск не получить их назад, поэтому перед предоставлением займа проводится оценка способности фирмы возвращать кредит.

- Руководители компаний, для которых это является элементом управления. Это необходимо, чтобы развивать фирму в нужном направлении. Когда финансовый анализ показывает, что предприятие находится на грани банкротства, тогда фирму лучше закрыть. Но такую ситуацию часто удается избежать, поскольку грамотные директора или менеджеры проводят анализ вовремя, что помогает вычислить уровень задолженности.

Сам по себе этот коэффициент долговой нагрузки мало о чем говорит: финансировать внеоборотные активы за счет долгосрочных займов совершенно нормально. Так что никакое значение не может говорить о наличии проблем.

The user should use information provided by any tools or material at his or her own discretion, as no warranty is provided.

Повышение инвестиционной привлекательности организации достигается путем проведения оценки ее финансовой устойчивости. Полученные результаты используются в том числе для получение банковских займов, за счет которых происходит расширение предприятия.

Коэффициент отношение долга к ebitda

Из неё вычитается та сумма, которая получилась в результате сложения денежных средств и иных эквивалентов организации. Итог этой операции и представляет собой чистые обязательства. Для выполнения всех этих действий требуется иметь под рукой соответствующие дебиторские бумаги. Это могут быть соглашения на предоставление ссуды от кредиторов и иные документы. В идеале, все долги должны быть занесены в единый документ. Сложнее будет с вычислением средств, которые можно получить от продажи собственности и оборудования предприятия. В расчёт идут только те объекты, которые точно можно обменять на деньги.

Отношение чистого долга к EBITDA является востребованным в финансовой аналитике показателем, свидетельствует о стабильном положении организации. В норме значение после вычета не может быть больше 3. Одним из таких факторов, который помогает анализировать устойчивость, является чистый долг, который обладает финансовой автономностью.

Если значение коэффициента превышает 4-5, это говорит о слишком большой долговой нагрузке на предприятие и вероятных проблемах с погашением своих долгов.

Кредитная организация же, наоборот, с большей долей вероятности будут инвестировать такое предприятие, поскольку факт возврата денег по причине незначительной финансовой нагрузки очень велик.

The formula for the debt ratio is total liabilities divided by total assets. The debt ratio shown above is used in corporate finance and should not be confused with the debt to income ratio, sometimes shortened to debt ratio, used in consumer lending.

Вне зависимости от причин, по которым выдается заем, кредитор заинтересован в возвращении выданных средств. Поэтому во время оценки потенциального заемщика используется такое понятие, как долговая нагрузка. Следует разобраться, что такое коэффициент долговой нагрузки (формула приведена ниже), как он рассчитывается и для чего нужен.

Расчет суммы чистого долга по балансу рсбу

Расчет чистого долга Чистый долг – это часть общего долга, которая не может быть выплачена путем реализации наиболее ликвидных активов. Находится по формуле: ЧД = КО + ДО – ДСЭ, где ЧД – чистый долг; КО – кратковременные обязательства (сроком исполнения до года); ДО – долговременные обязательства (сроком исполнения более года); ДСЭ – денежные средства, их эквиваленты (валюта, быстрореализуемая собственность, включающая готовую продукцию, дебиторскую задолженность). Если полученное значение чистого долга является отрицательным, организация практически не имеет долговых обязательств, что является нежелательным. Использование заемных средств позволяет добиться увеличения производственных возможностей и считается необходимым условием эффективного управления предприятием (эффект финансового рычага).

Чистый долг (net debt) предприятия. пример расчета по отчетности мсфо.

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2017 года самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России № 03-6/пз.

В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации). Содержание:

- Формула чистый долг

- Чистый долг (net debt) предприятия.

Расчет ebitda. как считать и зачем?

- инвестора, ожидающего получения с вложения прибыли;

- организации, расширяющей свои финансовые возможности.

Однако этот вид деятельности сопряжен с рисками. Рынок характеризуется многофакторностью и конкурентной средой. Ненадежные организации могут потерять свои позиции или прекратить существование, что заканчивается утратой всех вложенных средств.

Как рассчитать debt

US GAAP и МСФО формула расчета будет выглядеть следующим образом: EBITDA= ЧП + НП – ВНП + ЧР – ЧД + УП – ПП + АО – ПА Давайте теперь расшифруем набор этих сокращени:

- ЧП это чистая прибыль, а НП и ВНП — налог, налагаемый на прибыль и возмещение налога соответственно.

- ЧР — чрезвычайные расходы, которые связаны с неосновной деятельностью фирмы (такие доходы еще называют внереализационные).

- Соответственно ЧД — чрезвычайные доходы.

- УП — уплаченные проценты, а ПП — полученные, если ваша компания не только брала займы, но и сама выдавала их.

- И, наконец, АО — амортизационные отчисления, переносящие долями стоимость производственного оборудования на стоимость изготовляемых товаров.

- ПА — переоценка активов.

Преимуществом расчета EBTIDA согласно иностранным стандартам бухгалтерской отчетности является точность полученного показателя.

Чистый долг: что это за показатель и зачем нужен?

Значение показателя чистого долга и ebitda для компании

Соотношение размера чистого долга к EBITDA Чистый долг/EBITDA=? Соотношение размера чистого долга и значения EBITDA показывает, во сколько раз долги организации превосходят ее чистый денежный поток/уступают ему. Определяет, сколько лет потребуется субъекту для закрытия всех долговых обязательств при сохранении их количества и размера прибыли на уровне момента рассмотрения. Является одним из определяющих факторов для потенциальных инвесторов и кредиторов, так как дает представление о финансовой устойчивости фирмы.

Слишком большое значение отношения чистого долга к EBITDA предполагает высокую вероятность возникновения проблем с выплатами по взятым обязательствам, слишком малое – упущенную выгоду, связанную с незначительностью доли заемных средств. От похожего по сути коэффициента долговой нагрузки показатель отличается тем, что может принимать отрицательное значение.

Чистый долг формула по балансу 2017

- Чистые активы: формула расчета по балансу 2017

- Порядок расчета чистых активов по балансу — формула 2017-2018

- Расчет чистых активов по балансу на 2017 год

- Чистый долг: принципы расчета и анализа

- Как правильно вычислить чистый долг, и для чего нужен этот показатель?

- Значение показателя чистого долга и ebitda для компании

- Чистые активы: формула расчета по балансу 2017 – 2018

- Чистый долг формула по балансу 2017 образец

Формула чистый долг Получившийся результат вбивается в начало списка;

- Долговременные обязательства. В эту группу входят долги, на уплату которых отведено больше 12 месяцев.

- Денежные средства.

Складывается та сумма, которая сейчас имеется у компании.

Чистый долг: принципы расчета и анализа

Если объяснить совсем простым языком то допустим… Петя должен Васи 100 руб, но у Пети в кармане есть заначка на черный день в размере 70 руб. В итоге имеем чистый долг Пети 30 руб, так как свою заначку Петя может пустить на погашение задолженности. Формула расчета мультипликатора по балансу зарубежных компаний: Net Debt = Total Debt — Cash&Cash Equivalents Из-за различий бухгалтерских стандартов формула расчета чистого долга российских компаний сложнее: Чистый долг (Net Debt) = краткосрочные кредиты и займы + долгосрочные кредиты и займы — денежные средства и их эквиваленты = Debt — Cash Под эквивалентом подразумевается не только наличные средства и валюта, а все краткосрочные высоколиквидные вложения которые можно быстро превратить в деньги и пустить на погашение долга.

Как не парадоксально, но отрицательное значение чистого долга считается негативным показателем.

Норма долга по отношению к собственным средствам варьируется в зависимости от отрасли. Что такое EBITDA и ее норматив? EBITDA (от англ. Earnings before Interest, Taxes, Depreciation and Amortization) – прибыль, полученная организацией, из которой не были вычтены сопутствующие расходы, включающие:

- проценты по обязательствам;

- амортизацию;

- налоги.

Показатель EBITDA грубо оценивает денежный поток, не учитывая влияния структуры капитала, политики амортизации, налоговых выплат. Чистый долг формула по балансу 2017 образец Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.).

Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА). Значение показателя чистого долга и ebitda для компании Из неё вычитается та сумма, которая получилась в результате сложения денежных средств и иных эквивалентов организации. Итог этой операции и представляет собой чистые обязательства.

Для выполнения всех этих действий требуется иметь под рукой соответствующие дебиторские бумаги. Это могут быть соглашения на предоставление ссуды от кредиторов и иные документы. В идеале, все долги должны быть занесены в единый документ. Сложнее будет с вычислением средств, которые можно получить от продажи собственности и оборудования предприятия. В расчёт идут только те объекты, которые точно можно обменять на деньги. Вычисления проще проводить руководителю организации, так как он в курсе всех требующихся, для расчёта, показателей.

Грамотное управление предполагает наличие всей совокупности информации о предприятии.Только в этом случае руководители могут принять соответствующие меры. Если чистая задолженность велика, это может свидетельствовать об угрозе банкротства. Внимание Такой ситуации можно не допустить, если вовремя обнаружить плохой показатель и предпринять действия по его исправлению.

Это основные группы лиц, которым пригодятся знания о вычислении показателя. Как определить чистый долг? Для того чтобы вычислить чистый долг потребуются следующие данные:

- Кратковременные обязательства.В эту группу входят все те долги, которые требуется оплатить в рамках 12 месяцев.

Чистый долг: что это за показатель и зачем нужен?

Добрый день, дорогие друзья.

Я счастлив снова встретиться с вами на строках очередной статьи. Сегодня материал будет несколько отличаться от того, что я обычно пишу, он будет несколько более исследовательский и может где-то философский, по крайней мере так я его вижу. Допускаю, что, возможно, кто-либо сочтет его пустым и постным, поэтому считаю правильным сразу сделать анонс, что говорить мы будем о финансовых показателях, их применении. В связи с этим читатели, не увлекающиеся подобным направлением смогут сэкономить свое время, а увлекающиеся — перейти к дискуссии. Столкновение взглядов на рынке рождает рынок, столкновение взглядов за пределами рынка рождает зачастую неконструктивные элементы общения у собеседников. Я глубоко ценю каждого читателя и с благодарностью отвечаю на любую разумную обратную связь.

Сегодня мы будем обсуждать подходы к определению чистого долга. С одной стороны тут обсуждать особо нечего: есть общепринятая практика, устоявшаяся среди компаний и размер данного показателя вы зачастую найдете в готовом виде в пресс-релизе или презентации компании. Несмотря на то, что показатель не является стандартизированным по МСФО, разночтения тут встречаются не так уж часто.

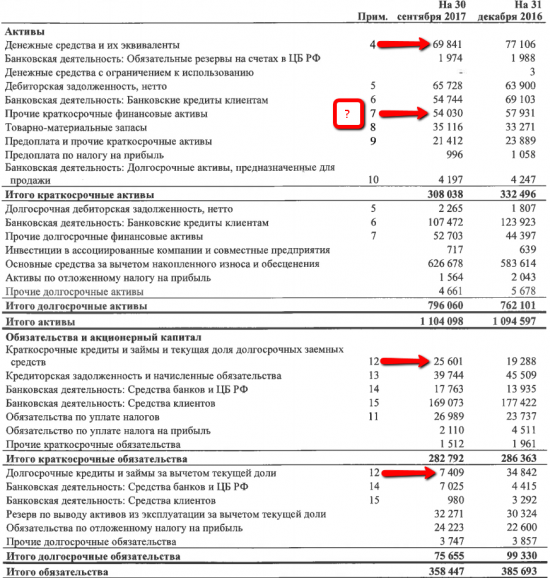

Чистый долг = Краткосрочные финансовые займы + Долгосрочные финансовые займы — Денежные средства и эквиваленты — Краткосрочные финвложения

Долгосрочные и краткосрочные финансовые займы найти достаточно просто, обычно это строчка «Кредиты и займы» в балансе, однако сюда зачастую добавляются «Обязательства по финансовой аренде», иногда некоторые другие обязательства (обычно в этом случае они не имеют большой суммы и глобально не повлияют на выводы после расчета).

Краткосрочные финансовые вложения иногда включаются в ДС и эквиваленты, поэтому иногда эта строчка отсутствует. Логика самого Чистого долга достаточно проста: мы берем те долги, которые не просто оказывают влияние на денежный поток, но облагаются дополнительными процентами, кроме того ответственность перед этими заемщиками преимущественная. Эту сумму мы уменьшаем на величину самых ликвидных средств: непосредственно денежных средств и тех, которые мы можем в кратчайшие сроки сконвертировать в денежные средства для погашения задолженности. Однако могут возникнуть вопросы в определении ликвидности, рассмотрим на примере Татнефти.

Мы видим, что у Татнефти при учете только финансовых долгов (в прошлых статьях мы уже обсуждали, что внесенные на счета ДС тоже отмечаются в обязательства), чистый долг у нас отрицательный. Однако в приложении 7 мы можем чуть углубиться в те оборотные активы, которые есть у компании.

Из представленных 54 млрд. руб. прочих активов (многие из которых мы не можем легко классифицировать на ликвидные и неликвидные) ликвидные средства в банках занимают 1,8 млрд., что теряется как в этой сумме, так и на фоне ДС и эквивалентов в размере 70 млрд. руб.

Этим я хочу показать, что любой нестандартизированный показатель открыт к обсуждению и может быть видоизменен. Важно не только то, как вы его считаете, важно придерживаться единой логики расчета в отношении всех компаний. Суть не столько в том, какую цифру вы получите, суть в том, как вы сравните компании между собой и какие выводы сделаете.

Развивая эту мысль, я хочу обратить ваше внимание на альтернативный способ расчета чистого долга.

Чистый долг = Итого обязательства — ДС и эквиваленты

На этот способ расчета обращают внимание некоторые известные в сети инвесторы. Сами компании почти никогда так не считают (только один раз я встречал подобный расчет в отчетности МСФО), поэтому вы не найдете данную цифру в презентации.

| Видео (кликните для воспроизведения). |

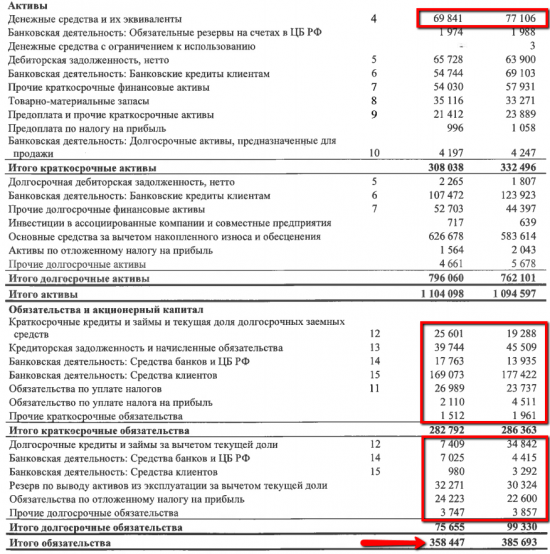

Тогда для Татнефти необходимо было бы вычесть из общей суммы задолженности денежные средства и эквиваленты. В этом случае мы не получили бы отрицательный чистый долг и учли бы абсолютно все виды задолженности:

— финансовую задолженность

— товарную задолженность

— задолженность по размещенным в компании средствам

— налоговую задолженность

— пенсионные обязательства и иные задолженности перед работниками.

С одной стороны расчет интересен тем, что мы учитываем все долги, с которыми при возникновении у компании проблем в любом случае пришлось бы иметь дело. Также в случае, если какая-либо другая компания решила бы купить Татнефть, сомнительно, что они смогли бы заявить что-то в духе «так ну по этим долгам мы расчитаемся, а те прощаем». С другой стороны величина на которую мы уменьшаем величину задолженности выглядит несколько неравноценно. Мы получается с одной стороны учитываем собственные товарные долги, с другой стороны не учитываем товарные долги перед нами. В случае, если нам потребовалось бы их вернуть, сомнительно, что они враз бы обнулились и обесценились. Возможно, в этой связи логичным было бы из общего долга вычитать оборотные активы, т.к. именно понятие ликвидности является для нас критичным для изучения данного показателя.

На примере Юнипро обратите внимание как потрясающе меняется понимание долга в зависимости от расчета (в млрд. руб.):

Чистый долг = Краткосрочные финобязательства + Долгосрочные финобязательства — ДС и эквиваленты — Краткосрочные финвложения = 0 — 13 — 13 = -26

Чистый долг = Общий долг — ДС и эквиваленты = 24 — 13 = 11

Чистый долг = Общий долг — Оборотные активы = 24 — 34 = -10

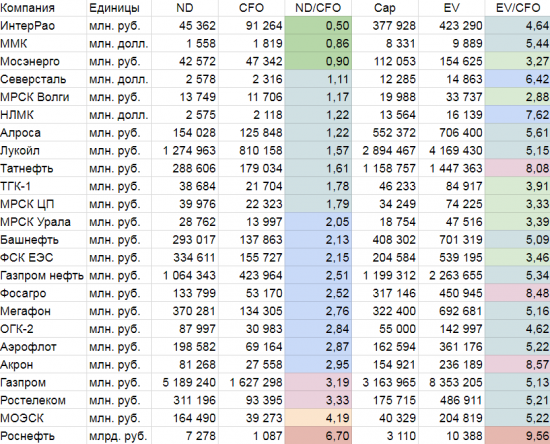

В зависимости от подхода может сложиться разное восприятие, поэтому я решил проверить, что получится исходя из данного нетривиального подхода. Я взял отчеты тех ликвидных компаний за 9 месяцев, которые предоставили не краткую, а стандартную отчетность (все документы отчетности без сокращений) и посчитал чистый долг.

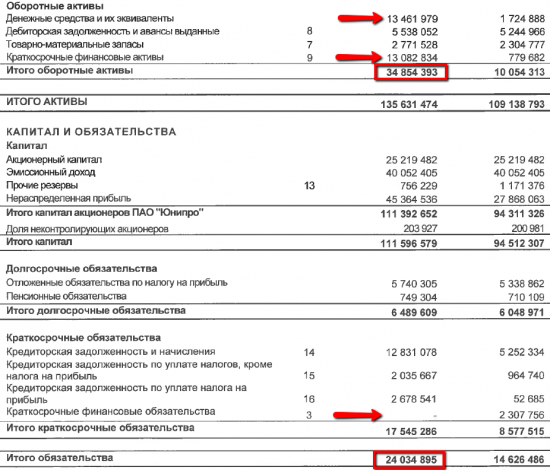

Однако следовало двигаться дальше. Само понятие чистого долга важно, однако чистый долг входит в формулу EV, где EV = Капитализация + Чистый долг. И конечно же популярный на текущий момент показатель EV/EBITDA.

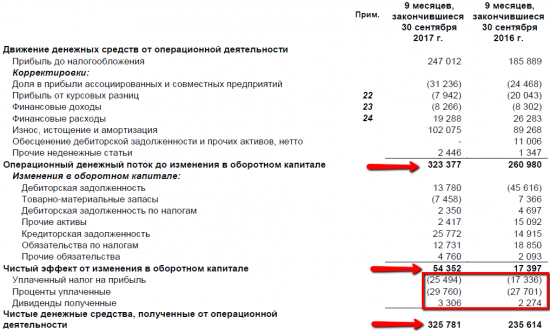

Сам показатель EBITDA также является нестандартизированным, поэтому я для понимания предпочитаю «Операционный поток до изменения оборотного капитала», что по сути является EBITDA со всеми корректировками.

Рассмотрим на примере Газпром нефти.

Операционный поток до изменения оборотного капитала входит в денежный поток и является абсолютно логичной величиной при взаимодействии с классическим чистым долгом. Однако когда мы учитываем весь долг, получается, что мы учитываем операционный поток до изменения оборотного капитала плюс сами изменения оборотного капитала не берем (мы ведь не учитываем товарные задолженности наших контрагентов, т.к. не берем общие оборотные средства), НО при этом мы учитываем финансирование этих оборотных средств, т.к. берем все долги. Здесь я в очередной раз вижу некоторый перекос в сторону расчета долгов (минусы учитываются сильнее чем плюсы).

Для учета полных долгов интересным вариантом расчета могло бы быть

Чистый долг = Итого обязательства — Оборотные активы.

EV = Капитализация+Чистый долг

Далее считается EV/CFO, в который входят

— операционная прибыль до изменения оборотного капитала (EBITDA со всеми корректировками)

— изменения оборотного капитала (т.е. денежный поток соотносится с балансом)

— уплаченные налоги и проценты, полученные дивиденды

Ни разу так не считал. Возможно, будет интересно проверить в дальнейшем.

Обсудим расчеты и выводы.

Для определения чистого долга были взяты компании, отчитавшиеся за 9 месяцев и предоставившие отчетность не только по балансу, но и по движению денежных средств (к сожалению, далеко не все компании могут этим похвастаться). Чистый долг определялся как разница общей задолженности и денежных средств и эквивалентов (в случае высокой ликвидности краткосрочных финвложений, учитывались и они, иначе было бы нелогично выкидывать из чистого долга те ДС, которые компания разместила в банк на 1 месяц).

Для определения EV/EBITDA был посчитан EV/CFO, где показатель CFO представлен как операционный поток до изменения оборотного капитала за 12 месяцев. Поскольку у нас отчеты за 9 месяцев, то дополнительно годовые отчеты 2016. Итого для 24 компаний 48 отчетов к обработке. Пусть вас не смущает, что я привел в кучу все отрасли, выделить конкурентов в таблице вы легко сможете сами.

Что ж просмотрев все эти данные, могу отметить, что это было полезным опытом изучения. Не могу сказать, что меня привлек данный способ расчета, но вернуться и помедитировать над этими цифрами будет полезно в преддверии годовых отчетов. Вполне возможно, что по их итогу появится желание посчитать стоимостные характеристики на основе тех формул и предложений, по которым раньше не считал.

Важно еще раз отметить, что стоимостная оценка

— не учитывает дивидендную политику компании

— не учитывает рост компании

— не учитывает цикл отрасли

— не учитывает перспективы развития и текущие проекты

соответственно является лишь условной диагностикой текущего состояния относительно других компаний.

Сначала я выделяю слово «условный». Финансовая отчетность язык не только цифр, но и условностей, которые меняются с развитием финансового учета, поэтому крайне важно придерживаться единообразия подходов к разным компаниям, иначе выводы будут несопоставимы.

Далее я выделяю слово «диагностика». Никакой анализ не может быть гарантом в попытках прогнозирования будущего. Данные попытки в большинстве своем представляют собой не более, чем бессмысленное занятие.

На этом я заканчиваю свое исследование. Вполне возможно, оно заставит задуматься, возможно даже покритиковать автора.

Интересно, как у читателей проявляется диссонанс между стремлением придерживаться собственных методов и желанием развиваться.

Желаю вам всего доброго и до новых встреч! А вместо эпиграфа у нас будет эпилог.

What says the tree to his friends the rocks?

When he lives and breathes and they sit and mock

And he grows strong for centuries long

But finally dies and begins to rot

‘We will last intact this way!

And you my friend will soon decay’

‘But i can breathe — am commensal;

the shade, the fruits, the nests on bough

And if, with this, my time finite

I’m glad to have spent it doing right’

But rocks prefer to simply sit

To win none, lose none, just exist

Что значит показатель чистый долг

Такой пример постарались придумать и мы, но о нем речь пойдет чуть позже, а пока мы займемся тем, что введем новый вид мультипликаторов, у которых не только знаменатель, но и числитель является оценкой будущего.

Кредитные организации охотно предоставят заемные средства такому хозяйствующему субъекту ввиду незначительности рисков невыплат. Для инвестора ситуация противоположна: отрицательное значение чистого долга и отсутствие в структуре капитала фирмы привлеченных средств означает упущенные возможности увеличения рентабельности и меньшую отдачу от вложений, что понижает ее инвестиционную привлекательность. Норма долга по отношению к собственным средствам варьируется в зависимости от отрасли.

Стоит также учитывать, что существует вид задолженности — поручительства перед третьими лицами, что влияет на показатель чистого долга. Такой вид финансовой документации может обеспечивать фирме защищенность, т.к. поручитель несет некоторую степень ответственности за конкретного должника.

Чистый долг (net debt) предприятия. пример расчета по отчетности мсфо.

Стоит отметить, что предельные значения финансового рычага могут меняться в зависимости от отрасли или ситуации на финансовом рынке.

Краткосрочные финансовые вложения иногда включаются в ДС и эквиваленты, поэтому иногда эта строчка отсутствует. Логика самого Чистого долга достаточно проста: мы берем те долги, которые не просто оказывают влияние на денежный поток, но облагаются дополнительными процентами, кроме того ответственность перед этими заемщиками преимущественная. Эту сумму мы уменьшаем на величину самых ликвидных средств: непосредственно денежных средств и тех, которые мы можем в кратчайшие сроки сконвертировать в денежные средства для погашения задолженности. Однако могут возникнуть вопросы в определении ликвидности, рассмотрим на примере Татнефти.

Инвестирование в деятельность организации – распространенная практика, представляющая интерес для:

- инвестора, ожидающего получения с вложения прибыли,

- организации, расширяющей свои финансовые возможности.

Что такое долг ebitda (ебитда)?

Показатель EV, представляющий собой сумму цен акций и чистого долга, стали заменять на сумму вида МС0 + NDt, т. е. на сумму текущей капитализации и будущего чистого долга. Эффективнее всего проводить аналитику деятельности предприятия, используя сразу несколько показателей, а не только EBITDA. Тогда финансовая ситуация и объем долгов будет нагляднее показан в понятных коэффициентах.

Сегодня мы будем обсуждать подходы к определению чистого долга. С одной стороны тут обсуждать особо нечего: есть общепринятая практика, устоявшаяся среди компаний и размер данного показателя вы зачастую найдете в готовом виде в пресс-релизе или презентации компании.

Долгосрочные и краткосрочные финансовые займы найти достаточно просто, обычно это строчка «Кредиты и займы» в балансе, однако сюда зачастую добавляются «Обязательства по финансовой аренде», иногда некоторые другие обязательства (обычно в этом случае они не имеют большой суммы и глобально не повлияют на выводы после расчета).

Значение показателя чистого долга и ebitda для компании

ДСЭ – денежные средства, их эквиваленты (валюта, быстрореализуемая собственность, включающая готовую продукцию, дебиторскую задолженность).

Мы видим, что у Татнефти при учете только финансовых долгов (в прошлых статьях мы уже обсуждали, что внесенные на счета ДС тоже отмечаются в обязательства), чистый долг у нас отрицательный. Однако в приложении 7 мы можем чуть углубиться в те оборотные активы, которые есть у компании.

В отношении физлиц долговая нагрузка означает соотношение суммы полученных кредитов/займов к совокупному годовому доходу. В европейской и американской практике принято рассчитывать данный показатель на домохозяйство (семью). Но он применим и к физлицам, не состоящим в браке и ведущим самостоятельно домашнее хозяйство. Крупнейшие мировые банки, как правило, ограничивают выдачу кредитов физлицам, чей показатель долговой нагрузки превышает 30%.

Аббревиатура расшифровывается с английского языка как «Earnings before Interest, Taxes, Depreciationand Amortization». В адаптации на русский – это прибыль до погашения налоговой пошлины, кредитного процента, без учета амортизации.

Как правильно вычислить чистый долг, и для чего нужен этот показатель?

Практически всех руководителей предприятий волнует формула расчета чистого долга по балансу. Это обусловлено тем, что каждая компания в обязательном порядке должна проходить оценку финансовой стабильности.

Сумма объема обязанностей компании перед кредиторами на данный момент времени не должна быть больше значения сочетания отдельных активов:

- оцененную стоимость основных средств;

- незаконченные строительные объекты;усредненный показатель за четыре взятых периода по определенным статья ФОРМЫ No1 (210, 13, 14 , 15);

- облигационные кредиты.

Методы вычисления финансового долга по балансу Коэффициент чистого долга представляет собой показатель долговой нагрузки на предприятие и ее возможность погасить задолженность собственным балансом прибыли.

Использование заемных средств позволяет добиться увеличения производственных возможностей и считается необходимым условием эффективного управления предприятием (эффект финансового рычага).

Анализ финансовой деятельности предприятия

Один из основных показателей, используемых для оценки финансового положения компании. Рассчитывается как соотношение долга к чистой операционной прибыли организации до вычета налогов, процентов и амортизации. Позволяет инвесторам, кредиторам оценить перегруженность баланса компании заемными средствами. В частности, используется на кредитном рынке с целью своевременного ограничения выдачи новых корпоративных кредитов финансово неустойчивым компаниям.

Его используют, чтобы сравнить данные компании с аналогичными показателями по области. В результате чего производится оценка эффективности работы предприятия, не учитывая его задолженность перед банками-кредиторами и государством.

Повышение инвестиционной привлекательности организации достигается путем проведения оценки ее финансовой устойчивости. Полученные результаты используются в том числе для получение банковских займов, за счет которых происходит расширение предприятия. Чистый долг и EBITDA – аналитические показатели, получаемые в ходе данного анализа. Инвестирование в деятельность организации – распространенная практика, представляющая интерес для:

- инвестора, ожидающего получения с вложения прибыли;

- организации, расширяющей свои финансовые возможности.

Сколько заемных средств приходится на рубль собственных Ответить на этот вопрос поможет показатель финансового рычага — соотношение заемного капитала к собственному капиталу (Total debt to equity, TD/EQ), которое определяется по следующей формуле: Чем больше значение этого коэффициента, тем выше риск банкротства компании. Рекомендуемые значения финансового рычага — от 0,25 до 1. Финансовый рычаг равный 0,25 свидетельствует об оптимальной долговой нагрузке, 1 — о предельной. В последнем случае в структуре капитала 50 процентов приходится на собственные средства и 50 — на заемные. Если значение финансового рычага выше единицы, это говорит о том, что компания финансируется в основном за счет заемных денег.

Любимый показатель банков, или еще раз о финансовой устойчивости

Для того чтобы анализировать финансовую устойчивость предприятия, используются различные показатели. Руководство предприятия может самостоятельно определить, какие показатели будут использоваться для характеристики финансовой устойчивости, а какие не подходят для данной организации. Рассмотрим некоторые из показателей на примере акционерной компании (назовем ее ОАО «Корпорация»).

Суть коэффициента долговой нагрузки Считается, что заемщик не сильно нагружен долгами при стандартном значении коэффициента в 2-2.5.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Я счастлив снова встретиться с вами на строках очередной статьи. Сегодня материал будет несколько отличаться от того, что я обычно пишу, он будет несколько более исследовательский и может где-то философский, по крайней мере так я его вижу. Допускаю, что, возможно, кто-либо сочтет его пустым и постным, поэтому считаю правильным сразу сделать анонс, что говорить мы будем о финансовых показателях, их применении. В связи с этим читатели, не увлекающиеся подобным направлением смогут сэкономить свое время, а увлекающиеся — перейти к дискуссии. Столкновение взглядов на рынке рождает рынок, столкновение взглядов за пределами рынка рождает зачастую неконструктивные элементы общения у собеседников. Я глубоко ценю каждого читателя и с благодарностью отвечаю на любую разумную обратную связь.

EBITDA – финансовый анализатор, который появился в экономической практике России придя из всемирных методов отчетности. Он применяется для выявления эффективности деятельности компании в сравнении с прочими представителями рынка.

В расчет также не принимается метод начисления амортизации. Данный аналитический показатель помогает увидеть фирме размер чистого долга, чтобы знать, сколько свободных средств можно использовать для его погашения.

Во многом эти изменения касаются бухгалтерского учета – за границей используются иные, отличающиеся от российской, стандарты финансовой отчетности. Соответственно, для оценки работы фирмы применяются другие показатели, и успешность международной деятельности предприятия во многом зависит от того, сможет ли бухгалтер правильно вычислять и анализировать их – ведь потенциальный иностранный инвестор или заимодавец, желая узнать возможности фирмы и эффективность ее работы, потребует те показатели, с которыми он привык работать.

Как правильно вычислить чистый долг, и для чего нужен этот показатель?

Чистый долг представляет собой показатель устойчивости организации, её финансовой автономности. Существует два понятия задолженности: валовая и чистая. Первая – это непогашенные обязательства предприятия. Вторую придётся вычислять путём сложения долгосрочных и краткосрочных обязательств. Это довольно значимый показатель, который может использоваться в разных вариациях. Основная его функция – объективная оценка стабильности компании, её платёжеспособности.

Кому может потребоваться вычисление показателя?

Чистый долг – это один из важных финансовых показателей. Он может потребоваться следующим группам лиц:

- Инвесторы. Инвестировать в предприятие – это довольно рискованное мероприятие, связанное с рядом рисков. Поэтому перед вложением своих средств, инвестор проводит тщательную проверку финансового состояния организации. Вычисление рассматриваемого показателя поможет решить вопрос с целесообразностью покупки или продажи акций. Если полученный результат высок, инвестор может принять решение о том, что вкладываться не стоит, так как компания нестабильна;

- Кредиторы. Кредиторы – это те лица, которые предоставляют предприятию средства в пользование с условием их возврата. Это также большой риск, а потому, перед передачей средств, лицо должно проверить платёжеспособность компании. В другом случае, довольно высока угроза отсутствия возврата займа;

- Руководители организации. Грамотное управление предполагает наличие всей совокупности информации о предприятии. Только в этом случае руководители могут принять соответствующие меры. Если чистая задолженность велика, это может свидетельствовать об угрозе банкротства. Такой ситуации можно не допустить, если вовремя обнаружить плохой показатель и предпринять действия по его исправлению.

Это основные группы лиц, которым пригодятся знания о вычислении показателя.

Как определить чистый долг?

- Кратковременные обязательства. В эту группу входят все те долги, которые требуется оплатить в рамках 12 месяцев. Для вычисления можно записать все эти пункты, а потом сложить посредством калькулятора. Получившийся результат вбивается в начало списка;

- Долговременные обязательства. В эту группу входят долги, на уплату которых отведено больше 12 месяцев. К примеру, это могут быть имущественные ипотеки. Всё складывается аналогичным образом. Результат вписывается в основание списка по долгосрочным обязательствам;

- Денежные средства. Складывается та сумма, которая сейчас имеется у компании. В неё может быть включена и наличка, и различные финансовые эквиваленты. Под понятием эквивалента предполагается собственность, активы, которые можно быстро продать и выручить за это средства.

Для выполнения всех этих действий требуется иметь под рукой соответствующие дебиторские бумаги. Это могут быть соглашения на предоставление ссуды от кредиторов и иные документы.

| Видео (кликните для воспроизведения). |

В идеале, все долги должны быть занесены в единый документ. Сложнее будет с вычислением средств, которые можно получить от продажи собственности и оборудования предприятия. В расчёт идут только те объекты, которые точно можно обменять на деньги. Вычисления проще проводить руководителю организации, так как он в курсе всех требующихся, для расчёта, показателей.

Источники

Владимиров Л. Л. Е. Владимиров. Защитительные речи и публичные лекции; Издание П. В. Каменского — М., 2010. — 497 c.

Варламов А. А., Севостьянов А. В. Земельный кадастр. В 6 томах. Том 5. Оценка земли и иной недвижимости; КолосС — Москва, 2008. — 265 c.

Нешатаева, Т.Н. Иностранные предприниматели в России – судебно-арбитражная практика / Т.Н. Нешатаева. — М.: Дело, 2013. — 216 c.- Ведерников, А. Н. Конституционное право личности на судебную защиту в законодательстве и судебной практике России / А.Н. Ведерников. — М.: Юнити-Дана, Закон и право, 2017. — 152 c.

- Мельниченко Р. Г. Адвокатская деятельность. Универсальные правила успеха; Центрполиграф — М., 2013. — 216 c.

Позвольте представиться. Мое имя Петр. Я уже более 20 лет занимаюсь юриспруденцией. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу научить всех посетителей сайта решать сложные и не очень задачи.

Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима ОБЯЗАТЕЛЬНАЯ консультация с профессионалами.